快评|推出气球贷、拒收断供房,银行成为“弱势群体”?

- 房地经济

- 2024-07-12

- 79877

导语

随着法拍房增多,抵押房产从“香饽饽”变成了“烫手山芋”,一字千金的银行也成为了“弱势群体”。

◎ 文 / 房玲、易天宇

近日,一则商业银行拒绝接收“断供房”的消息引发了市场广泛关注,而此前更有消息称,多家银行推出了先息后本的“气球贷”还款方式。从这些现象可以看出,个人贷款者与银行之间原本悬殊的议价能力正发生着微妙的变化,同时预示着房地产市场底层逻辑的转变。

01

市场传出银行拒收断供房

平安等推出气球贷等还款模式

个人购房者在与银行签署新房住房贷款合同时,均会以贷款合同中明确所购房产作为抵押予银行,而担保范围不仅覆盖贷款人的全部本金、利息,还包括可能发生的违约金、损害赔偿金、诉讼费、律师费、公证费执行费等等。若出现购房人断供等无力偿还等现象,购房者在与银行协议不成的情况下,银行有权通过人民法院拍卖、变卖抵押物,处分后的所得款会优先支付处分费用或其他,最后剩余部分才会用于清偿购房者的贷款本金。如果处置抵押房产后仍然无法覆盖的,银行为确保其债权通常会将其转为信用贷款,再分期偿还。

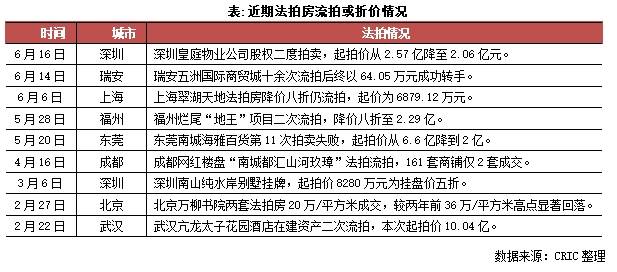

在以往楼市稳步上升的背景下,银行并不担心购房人出现断供,因为涉及的房产抵押价值远远高于对应的贷款本息,房产即使在法拍中出现了轻微的折价,这笔损失也能由购房者的首付所覆盖。但在当前房价承压的环境中,尤其是各地法拍房增多,折价流拍现象屡屡出现,房产抵押价值开始低于对应的贷款本息,银行即使处置了抵押贷款,仍然需要向贷款者进行追索,而在此期间该笔贷款均要被算作不良。在此背景下,银行不得不另选“更优解”,以确保自身的债权不受损失。

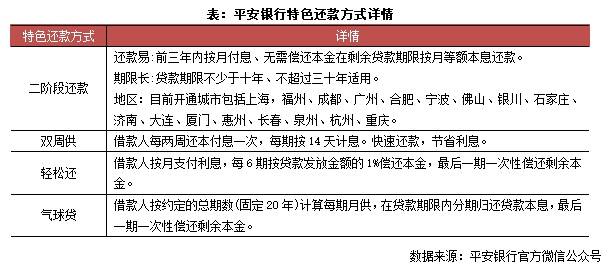

事实上,此前多家银行所推出的“气球贷”就是所做出的相关尝试之一。“气球贷”泛指的是一系列前期还贷压力小,甚至可以先息后本,后期还贷压力像气球不断膨胀的这类还款方式。

如最早于5月30日,就有相关媒体注意到,平安银行在官方微信公众号发布“房贷利好政策”消息称,贷款客户可以选择信贷产品,其中“特色还款方式”包括“二阶段还款”、“双周供”、“轻松还”和“气球贷”。

除了平安银行,建设银行、兴业银行在内的多家银行同样先后推出房贷的“先息后本”还款业务。当前市场上“先息后本”的主流方案为“先息”期数24至60期,贷款人仅需偿还利息,偿息期过后,则需在剩余贷款期限内按期偿清余下贷款。

02

多家银行个人住房贷款不良率上升

提前协商贷款合同压降坏账

不管是拒收“断供房”还是推出各类“先息后本”的还款模式,银行的主要目的都是尽力避免损失,压降不良贷款率。从2023年五大行披露的年报数据来看,五大行的个人住房贷款规模均在下降,然而从不良贷款率来看,除交通银行外,四家银行个人住房贷款不良率也均有上升;农业银行个人住房贷款不良率达0.55%。各家银行的个人住房贷款不良率虽在安全线内,但同一时间内出现上升仍然传递了某种信号。

个人住房贷款作为银行最为优质的金融资产,当信用风险显著增加时,经测试有减值后,同样也需要计提高额的坏账准备。根据中国银行年报披露,信用风险显著增加的判断标准包括定量和定性,但其中的上限标准是债务人合同付款(包括本金或利息)逾期超过30天。根据会计第22号准则,当金融资产信用风险显著增加,将需要从原本12个月内预期信用损失计量,转变为整个存续期的预期信用损失计量,这也意味着要计提大量的减值准备。而银行通过提前与购房人协商,重新订立贷款合同从而避免违约,能够有效避免可能出现的大幅减值。

从断供房的角度来看,如果银行选择接手断供房,断供房会作为抵债资产,以公允价值入账固定资产。若未来资产价值持续下降,此时银行若出售断供房,此时的差额将会计入营业外支出,资产的减值风险实际是由银行来承担。但更通常的情况下,银行会选择通过法拍回流部分资金,不足贷款的部分会重新与购房人订立信用贷款,但缺少抵押物或担保的信用贷款出现的坏账风险会更高。

此时,若银行与断供的购房人能及时友好协商,让银行的资产仍然以贷款的方式出现在账面上,不仅能够避免后续可能出现的诉讼费、律师费或其他资产处置费用,更有可能的是让原本的坏账,在信用风险迹象解除的情况下,将原本计提的减值冲回。

整体来看,今年5月全国各地首付比例迎来了下调,多数城市最低比例达到了15%。原先资产缩水的部分能由购房者的较高的首付来抵消,而如今银行也不得不承担更多的风险。再到近期,部分商业银行创新推出“先息后本”还款方式,到拒收断供房。在资产价格不断回落的当下,银行都是从利益考量,尽力确保将自身资产损失降至最低。然而在这一现象中,也能发现当前的房地产市场底层逻辑已发生根本转变,抵押房产从原先的各方的趋之若鹜,成为银行避之不及的“烫手山芋”;随着法拍房不断增多及折价或流拍,原本一字千金的银行在断供者面前,也成为了“弱势群体”。

排版 | 土木

本文首发于微信公众号:克而瑞地产研究。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(责任编辑:郭健东 )